Fintech vs Banques Traditionnelles: Concurrentes ou complémentaires ?

Source image: Fintech Magazine

Pendant des années, les consommateurs ont subi le retard technologique des banques traditionnelles. Depuis l'avènement des entreprises de fintech, les banques luttent pour offrir à leurs clients le niveau d'innovation qu'ils attendent. Qui des deux l'emportera ? Ces deux acteurs peuvent-ils collaborer pour créer les services que le consommateur moderne désire ?

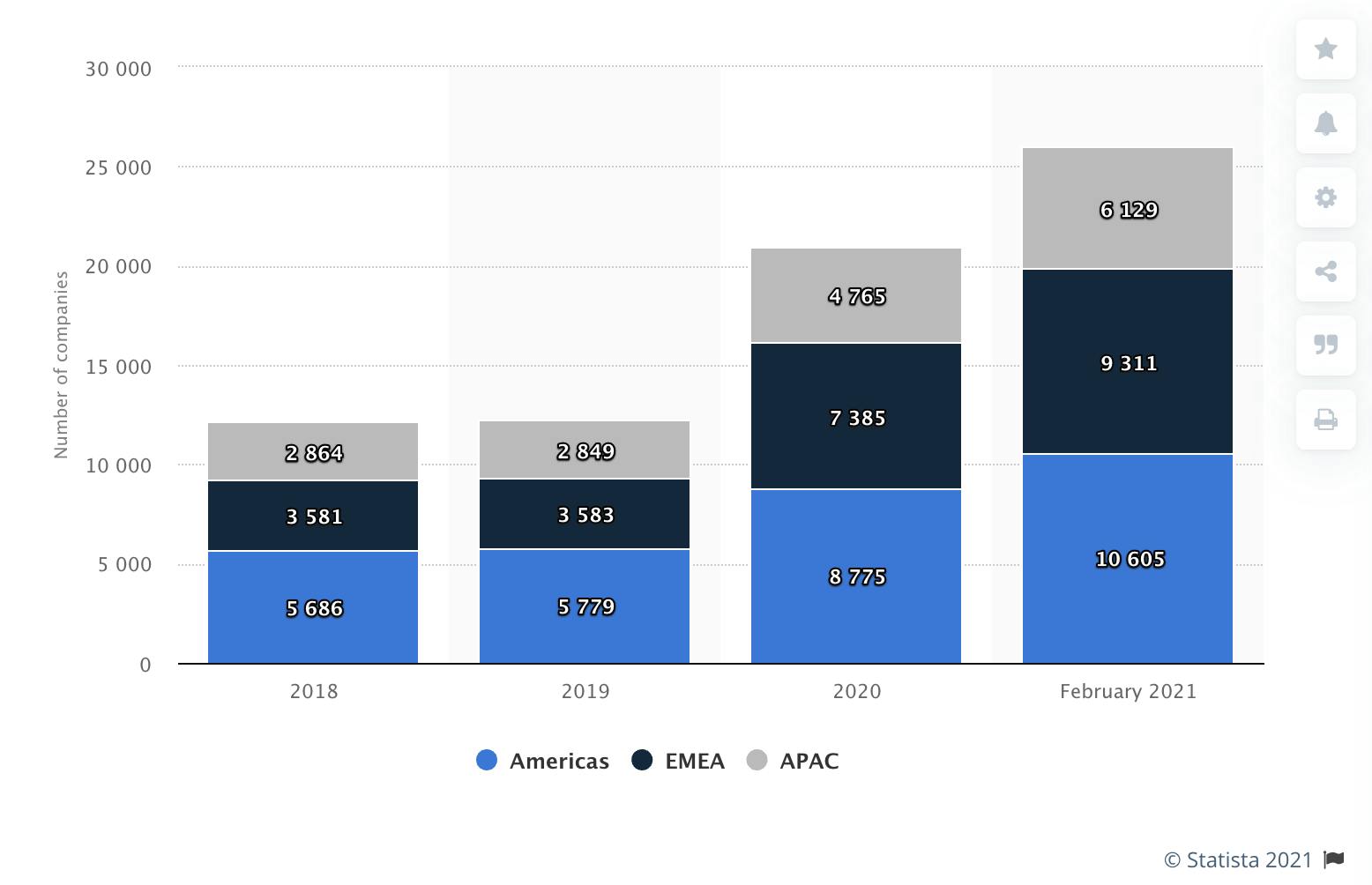

Source image: Statista

Selon Statista, entre 2018 et 2021, le nombre d'entreprises "fintech" de la zone EMEA a presque triplé. Rien qu'en 2018, 254 billions de dollars ont été investis dans près de 18 000 startups de ce secteur dans le monde par des fonds de capital-risque.

La fintech est en plein essor et combine services et technologie pour aider les particuliers et les entreprises à gérer leur paiements et leurs finances.

Cet article explique ce qu'est la fintech, les différences stratégiques entre elle et les banques traditionnelles, et le potentiel de croissance des technologies de la finance.

Index

- Qu'est-ce que la Fintech?

- Que sont les Banques ?

- Pourquoi la fintech se développe ?

- Quel avenir pour la Fintech ?

- Fintech vs banques traditionnelles : quelle est la différence ?

- Les fintechs el les banques traditionnelles vont-elles unir leurs forces ?

Qu'est-ce que la Fintech?

Le mot Fintech est une combinaison des mots “financial” et “technology”. Ce terme est utilisé pour décrire de nouvelles technologies ayant pour but d'automatiser et améliorer l'utilisation des services et produits financiers.

Les applications de la technologie fintech servent à aider les chefs d'entreprises et les consommateurs à gérer plus facilement leurs finances et leurs opérations. Ces applications sont généralement accessibles via un ordinateur ou un dispositif mobile (smartphone ou tablette).

Le secteur de la fintech date de la fin des années 1990 lorsque internet et les sites de vente en ligne ont émergé. Au début des années 2000, cette technologie était déjà utilisée comme moyen de digitalisation par les institutions financières.

Depuis lors, la fintech s'est réorientée vers les services aux consommateurs. Elle est maintenant présente dans de nombreux secteurs comme les services bancaires aux particuliers, la gestion d'investissements, les dons et ONGs, l'éducation, ou les services financiers au consommateur. Les crypto-monnaies comme le bitcoin sont aussi un acteur important du développement de la fintech.

Que sont les Banques ?

Les banques traditionnelles sont des institutions financières autorisées à recevoir des dépôts et concéder des prêts aux particuliers et entreprises. Certaines banques offrent également des services comme la gestion de patrimoine, les coffres-forts et le change de devises.

Il existe plusieurs types de banques, comme les banques d'affaires, les banques pour particuliers et les banques d'investissement. Dans la plupart des pays, elles fonctionnent sous l'autorité d'une banque centrale ou d'un gouvernement national.

Pourquoi la fintech se développe ?

Selon une étude de McKinsey, durant les premiers mois de l'épidémie de COVID-19, l'utilisation des canaux bancaire mobiles a augmenté de 20 à 50%, et il est à prévoir que cela perdure même après la pandémie.

Une autre étude de McKinsey montre que pour le secteur bancaire online, les consommateurs exigent plus de flexibilité. En effet, 71% d'entre eux préfèrent une interaction multi-canal et 25% veulent un service 100% digital, avec la possibilité d'une intervention humaine si nécessaire.

Pour répondre à la demande croissante de rapidité, efficacité et simplicité, les fournisseurs de services doivent intégrer les nouvelles technologies disponibles, qui leur permettront d'offrir la fluidité que leurs clients attendent. Si un géant de la vente en ligne comme Amazon permet de compléter un achat en quelques secondes, on ne devrait pas avoir besoin d'un rendez-vous pour ouvrir un compte en banque.

La fintech comble le vide entre l'offre bancaire traditionnelle et les attentes croissantes des consommateurs. Selon The Business Research Company, le marché mondial de la fintech était estimé à 127.66 billions de dollars en 2018, et devrait atteindre les 309.98 billions à un taux de croissance annuel de presque 25% jusqu'à fin 2022.

Source image: Toptal

Quel avenir pour la Fintech ?

On considère la fintech comme l'avenir des secteurs bancaire et financier. Ce n'est dès lors pas surprennant que les 50 meilleures entreprises du secteur en Europe ont obtenu plus de 16,8 billions de dollars (14,3 billions d'euros) en capital-risque et sont estimée collectivement à plus de 78 billions d'euros.

Les banques traditionnelles ont évolué drastiquement dans leur fonctionnement grâce aux technologies comme le machine learning (apprentissage automatique), l'intelligence artificielle et l'analyse de données. Les banques commencent à acquérir des entreprises de fintech pour élargir leur offre. De plus, les programmes d'aide aux startups gagnent du terrain, certains appartenant à des banques comme ING ou JPMorgan.

La concurrence est rude, et seule une partie des entreprises du secteur fintech survivra, mais il existe une opportunité de collaboration pour permettre aux banques traditionnelles de s'adapter aux exigences du monde digital.

Fintech vs banques traditionnelles : quelle est la différence ?

La fintech et les banques traditionnelles visent toutes deux à fournir des services financiers agiles aux consommateurs, c'est là vraiment la seule similitude.

Les Fintech sont considérées comme les plus grands concurrents des banques. Le système financier utilisé aujourd'hui par les banques est composé de pratiques et de procédures très traditionnelles et archaïques, le plus souvent chronophage et complexes.

En matière d'innovation et de progrès, les banques traditionnelles prennent du retard et la fintech prend le relais. La fintech a peut-être une petite part de marché dans le système bancaire mondial, mais les consommateurs choisissent de plus en plus de l'utiliser comme substitut aux banques.

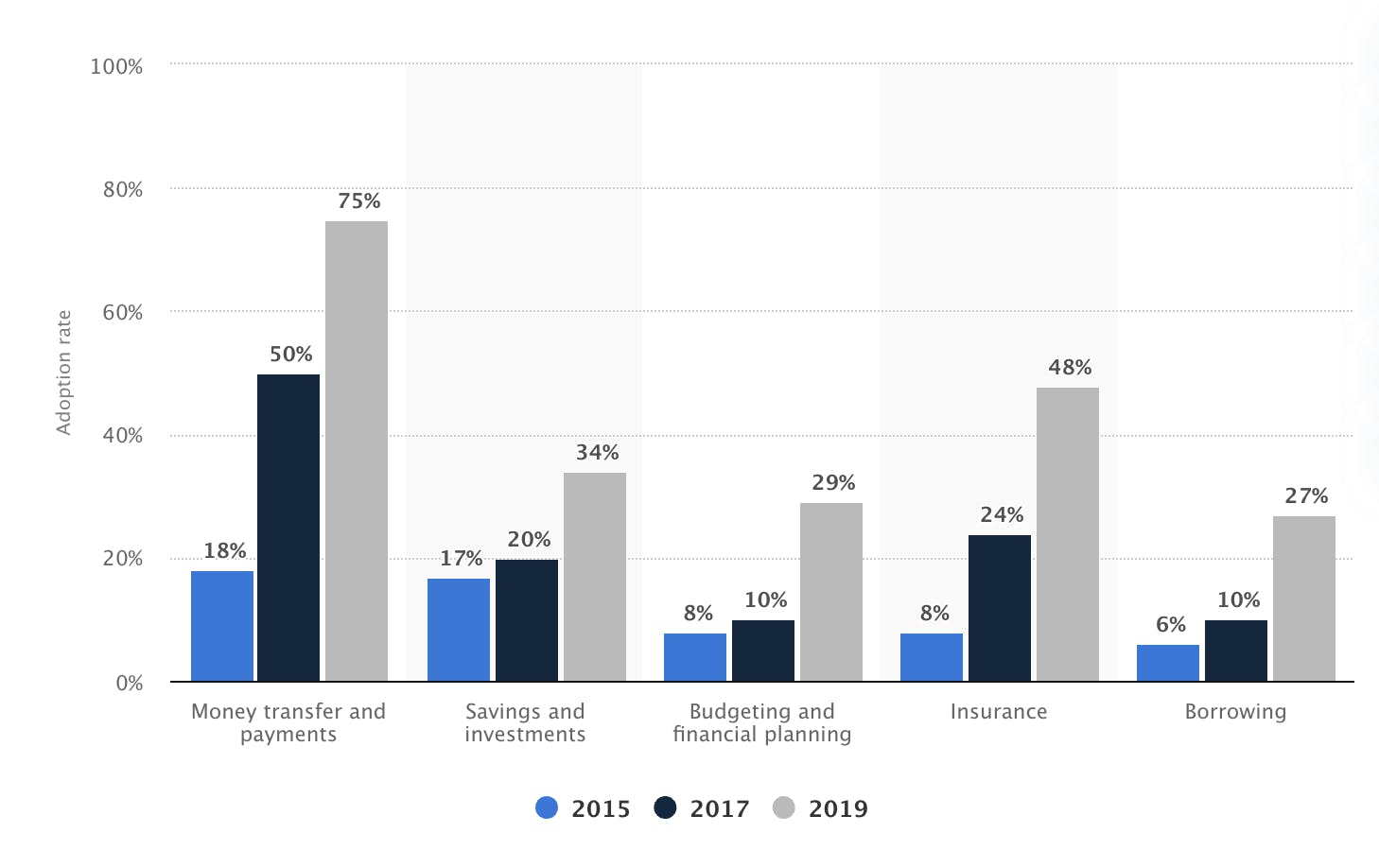

Selon Statista, entre 2015 et 2019, l'adoption par les consommateurs des entreprises et des produits de fintech a augmenté rapidement dans le monde entier. En 2019, 75 % des consommateurs ont commencé à utiliser un service de transfert d'argent et/ou de paiement.

Source image: Statista

On peut diviser les différences entre la fintech et les banques en quatre catégories:

- La manière d'opérer

- Les régulations applicables

- Le potentiel de croissance

- Le facteur risque

1. La manière d'opérer

Les banques traditionnelles et les sociétés de technologie financière opèrent toutes deux en tant que prestataires de services financiers, mais ont des façons différentes de faire des affaires.

Structure et fonction

Fintech

La Fintech est innovante, centrée sur le client et la rationnalisation de processus financiers complexes, les rendant plus accessibles aux personnes. Ce type d'entreprises utilise des modèles d'exploitation allégés et exempts de problèmes liés aux systèmes hérités et peut contourner les réglementations défavorables. En raison de leur structure organisationnelle généralement plus plate, il est plus facile pour les fintechs de changer, d'innover et de reconstruire des systèmes qui ne fonctionnent pas.

La Fintech exploite les nouvelles technologies telles que l'intelligence artificielle, les mégadonnées (big data) et le cloud computing pour offrir aux clients une expérience unique. Elle est axée sur la transparence, la personnalisation, la vitesse et la pertinence.

En rationalisant les processus financiers complexes, les fintech sont plus accessibles aux personnes, en particulier aux millennials et aux jeunes générations.

De plus, grâce à une structure commerciale optimisée, les fintech peuvent proposer des produits et services jusqu'à 10 fois moins chers que les banques traditionnelles. Une banque traditionnelle a besoin de biens immobiliers et de milliers d'employés, tandis que de nombreuses fintech ont besoin de très peu de biens immobiliers et d'une équipe plus petite. Les économies sont ensuite répercutées sur les consommateurs.

Banques traditionnelles

Les systèmes existants et le cadre réglementaire que les banques utilisent limitent leur capacité à tirer parti des nouvelles technologies à temps. Pour cette raison, les banques ne peuvent pas introduire de nouveaux services ou produits pour répondre aux besoins ou aux problèmes des clients à la même vitesse que les fintechs. Dans l'ensemble, les banques sont plus axées sur les processus que les fintech.

Expérience client

Fintech

Les Fintech sont agiles et accessibles. Elles fonctionnent virtuellement, de sorte que les consommateurs n'ont pas besoin d'être physiquement présents pour effectuer des transactions ou accéder à des services financiers. Cela fait de la fintech une option plus pratique. Les utilisateurs peuvent s'inscrire sur leur ordinateur, ou dans la plupart des cas, via une application mobile. La Fintech offre un accès 24h/24 et 7j/7, une ouverture de compte à distance, des consultations rapides et une meilleure communication avec les clients dans l'ensemble. Elles se sont développés en raison de leur concentration sur l'expérience utilisateur, c'est là que les banques ont pris du retard.

💡Article similaire : 8 Trends Shaping the Future of Payments & E-commerce

Banques traditionnelles

Dans la plupart des cas, les banques exigent que vous soyez physiquement présent pour ouvrir un compte ou demander des services financiers. Toutes les banques ne disposent pas de la technologie pour vérifier votre identité en ligne. Cela rend les services bancaires traditionnels moins pratiques pour les consommateurs, ce qui conduit à une expérience insatisfaisante.

Technologie

Fintech

La fintech s'appuie sur des technologies telles que l'apprentissage automatique, l'intelligence artificielle et l'automatisation pour fonctionner plus rapidement. L'utilisation de la technologie entraîne également moins d'erreurs, un service de meilleure qualité et plus rapide.

Banques traditionnelles

En ce qui concerne la technologie, les banques sont toujours aux prises avec des infrastructures héritées. Ces systèmes bancaires sont généralement vieux de plusieurs décennies et prennent en charge les opérations et le backend de la banque dans l'ensemble de ses fonctions principales. Cela comprend l'ouverture d'un compte, la création d'un compte, le traitement des transactions, des dépôts, des prêts, etc. Les systèmes existants limitent la capacité d'interface avec d'autres systèmes et empêchent les banques d'améliorer leur infrastructure pour fournir rapidement de nouveaux services, produits ou expériences aux clients. Pour cette raison, les banques prennent du retard.

2. Règlementation

Chaque institution financière est réglementée d'une manière ou d'une autre pour que les personnes puissent l'utiliser en toute sécurité. Mais la fintech est généralement plus clémente et flexible et les banques sont plus strictes.

Fintech

Les entreprises Fintech n'ont pas de régulateur spécifique. C'est l'une des raisons pour lesquelles tant de startups fintech sont apparues. Sans réglementation stricte, ces entreprises peuvent apporter des modifications à leurs activités et faire ce qu'elles veulent sans directives strictes. Bien que cela permette aux startups fintech de travailler plus rapidement et de s'adapter aux besoins de leurs utilisateurs, certains considèrent qu'il s'agit d'une industrie risquée. Selon les pays, les autorités réglementent les entreprises de fintech. Et certaines entreprises choisissent d'être plus réglementées ou conformes, afin que leurs clients se sentent plus en sécurité.

Banques traditionnelles

Les banques sont réglementées par les banques nationales ou centrales de leur pays d'origine. Les organismes de réglementation exigent que les banques respectent les exigences légales, les restrictions et les directives mises en place pour protéger l'argent de leurs clients. La réglementation bancaire est utilisée pour assurer la transparence entre les institutions financières et leurs clients.

3. Potentiel de croissance

Lorsque l'on compare deux secteurs, la croissance est un facteur clé. Le potentiel de croissance des banques traditionnelles et des fintechs dépend de différents aspects.

Fintech

La pandémie est peut-être une des principales raisons de la transformation numérique que nous avons vécue en 2020, mais cette tendance s'est installée. Fintech Magazine prévoit que 2021 sera axé sur la commodité, l'inclusion et la durabilité. Et cela alimentera la croissance des technologies financières cette année et dans le futur.

Banques traditionnelles

Cela ne signifie pas que les banques s'éclipseront. Les banques traditionnelles ont une part de marché soutenue et, avec la fintech en plein essor, elles s'adaptent aux changements des besoins des consommateurs. Cela inclut l'adoption de fonctionnalités fintech telles que la sécurité numérique, les paiements mobiles et les prêts entre particuliers, qui permettent aux clients d'emprunter auprès d'un individu ou d'un groupe d'individus.

4. Le facteur risque

Bien que la fintech soit perçue comme plus risquée, ses avantages l'emportent sur les risques.

Fintech

En raison de la flexibilité des réglementations fintech, le secteur est considéré comme plus risqué. Mais les gens l'utilisent quand même car il offre une expérience plus rapide, moins chère, plus innovante et conviviale, ainsi que des fonctionnalités supplémentaires que ne fournissent pas les banques traditionnelles.

Banques traditionnelles

Des réglementations plus strictes, bien sûr, conduisent à un risque plus faible, ce qui fait des banques traditionnelles l'option la moins risquée. Mais si vous voulez rester compétitif, toucher plus de personnes et offrir une meilleure expérience client, la technologie financière est essentielle. Assurez-vous simplement que vous utilisez une application ou un service reconnu et, si nécessaire, conforme. Par exemple, votre passerelle de paiement doit être conforme à la norme PCI DSS pour garantir que les données du commerçant et du consommateur sont traitées en toute sécurité dans les transactions par carte de crédit.

Les réglementations de conformité varient en fonction du secteur dans lequel chaque fintech opère.

Les fintechs el les banques traditionnelles vont-elles unir leurs forces ?

Les sociétés fintech et les banques traditionnelles agissent toutes deux en tant qu'intermédiaires financiers. Les banques existent depuis des centaines d'années, mais elles doivent encore apporter des changements radicaux pour répondre aux besoins des clients d'aujourd'hui.

D'un point de vue technologique, les fintech offrent aux utilisateurs des fonctionnalités plus avancées et presque tous les mêmes services que les banques traditionnelles. Alors, à quoi ressemble leur relation à l'heure actuelle? Et comment va-t-elle évoluer dans le futur ?

Nous ne pouvons pas nous attendre à ce que les gens passent complètement des banques à la fintech. Mais si la fintech et les banques peuvent coopérer et collaborer, elles auront toutes les deux un impact plus important. Il y a des avantages immédiats pour les deux parties si elles peuvent s'associer.

Les banques traditionnelles bénéficient de l'innovation et de l'agilité de la fintech. Et elles renforcent la confiance dans la technologie financière grâce à des décennies de fidélité de la clientèle, à la taille de l'institution et à un réseau établi.

Voici quelques avantages à la collaboration entre la fintech et les banques traditionnelles :

- Par rapport à la fintech, les banques ont d'énormes dépôts. S'ils s'associent, la construction de meilleurs systèmes financiers sera plus facile pour les banques.

- Si la fintech collabore avec les banques, elles seront réglementées par les mêmes instituts gouvernementaux, ce qui peut aider à instaurer la confiance.

- Le système financier global s'améliorera grâce à la technologie de pointe que la technologie financière peut apporter au secteur bancaire.

Pour répondre aux exigences technologiques des consommateurs d'aujourd'hui, les banques adoptent les fonctionnalités de la fintech pour améliorer l'expérience utilisateur. Alors que l'ensemble du système financier continue d'évoluer, l'allocation de ressources pour l'agilité numérique est de plus en plus une priorité pour les banques. Une situation gagnant-gagnant pour les deux passe par des partenariats à long terme qui combinent l'innovation (fintech) et le soutien et la confiance (banques) pour construire un secteur prêt pour l'avenir numérique.

Articles similaires :

- The Top 4 Digital Wallets to Add to Your Online Store + Benefits for E-commerce

- What are Alternative Payment Methods? [Quickstart Guide]

- Your Guide to Payments Terminology

Alexis Damen

Alexis Damen est une ancienne commerçante de Shopify devenue spécialiste du marketing de contenu. Ici, elle aborde des sujets complexes sur les paiements, le commerce électronique et la vente au détail pour vous aider à réussir (avec MONEI comme partenaire de paiement, bien sûr).