Pagos internacionales: Consigue que funcionen para tu empresa

Donde hay comercio internacional, hay pagos internacionales. Cuando hayas establecido un negocio y definido tu cliente ideal, puede que te des cuenta de que gran parte de los clientes potenciales están en el extranjero.

No quieres perder las ventas internacionales, pero aceptar pagos de compradores en otros países históricamente ha sido todo un reto. También debes tener en cuenta las tasas de pagos internacionales, así como el tema de la transparencia, la velocidad y el acceso.

Durante mucho tiempo, los pagos transfronterizos han sido más difíciles de aceptar de lo que deberían. Pero las cosas están cambiando. En este artículo, aprenderás qué son los pagos internacionales, por qué son importantes y cómo funcionan. Conocerás las tendencias, ventajas y retos que implican.

Contenidos

- ¿Qué son los pagos internacionales?

- La importancia de los pagos internacionales

- ¿Cómo funcionan los pagos internacionales?

- Tendencias en los pagos internacionales

- Tipos de pagos internacionales

- Ventajas de aceptar pagos internacionales

- Retos que plantean los pagos internacionales

- Mejoras en los pagos internacionales

- ISO 20022 y los pagos internacionales

¿Qué son los pagos internacionales?

Los pagos internacionales, o transfronterizos se producen cuando la persona que paga y la que recibe el pago residen en dos países diferentes. Estas transacciones pueden implicar personas individuales, empresas, bancos o instituciones financieras. Los pagos se realizan de distintas formas, que incluyen transferencias bancarias, pagos con tarjetas de crédito y métodos de pago alternativos como pagos móviles y carteras digitales. Vamos a dividirlos en dos categorías principales:

- Pagos internacionales al por mayor. Los utilizan frecuentemente las instituciones financieras para apoyar a sus clientes y sus actividades transfronterizas. Los gobiernos también utilizan los pagos internacionales al por mayor para comerciar en mercados financieros y realizar grandes transacciones.

- Pagos internacionales al detalle. Si vendes a otra empresa (B2B) o directo al cliente (B2C) en otro país, los pagos transfronterizos te afectarán, como a las personas individuales que transfieren fondos entre ellas, lo que se denominan pagos de cliente a cliente (C2C) o de igual a igual (P2P).

La importancia de los pagos internacionales

El valor total de los pagos internacionales se espera que alcance los 35 billones de dólares en 2022, según Juniper Research. Es más fácil que nunca mover bienes, servicios, capitales y personas internacionalmente y por eso tantas empresas amplían su alcance.

Las empresas y los clientes individuales por igual cada vez piden más servicios de pagos internacionales que sean tan eficientes y seguros como sus equivalentes nacionales. A medida que es más fácil, rápido, transparente y económico ejecutar transacciones entre países, más y más empresas venden globalmente. Esta es solo una de las razones por las que el comercio internacional está en auge.

¿Cómo funcionan los pagos internacionales?

Con los pagos internacionales, la moneda no se transfiere físicamente al extranjero. Los sistemas de pagos nacionales no siempre están conectados con los sistemas de otros países. En su lugar, los bancos internacionales establecen cuentas con sus equivalentes extranjeros.

Existen unas cuantas formas de realizar pagos internacionales. Aquí tienes algunos de los métodos más habituales:

Pagos con tarjetas de crédito

Para tu cliente, el proceso de pago con tarjeta de crédito es fácil. Solo tiene que introducir los detalles de su tarjeta de crédito y esperar la verificación. Para las empresas de las tarjetas de crédito, hay muchos más procesos a tener en cuenta. A veces necesitan realizar una conversión entre dos divisas diferentes y a veces se deben comunicar con bancos adquirientes locales implicados. Como verás en la siguiente explicación de las transferencias bancarias, no es tan simple, Las tasas relacionadas siempre acaban repercutiendo en el cliente.

Transferencias bancarias

Pondremos de ejemplo un banco internacional en España y otro en Estados Unidos. Cuando se realiza una transferencia desde España a Estados Unidos no se envían fondos físicos. En su lugar, se realizará un ingreso en la cuenta de Estados Unidos en dólares y en España se cargará el importe correspondiente en euros. Los agentes de transferencia de dinero y fintechs utilizarán estos servicios bancarios para el mismo propósito.

Veamos el ejemplo siguiente para saber cómo funciona un simple pago internacional:

Sin embargo, no siempre es tan simple. No todos los bancos tienen una relación directa con sus homólogos internacionales. Puede que una cuenta en España y otra en los Estados Unidos no estén directamente conectadas pero podría ser que, por ejemplo, ambos bancos tengan cuentas con un banco suizo. El banco suizo puede actuar como intermediario o banco corresponsal. El banco suizo cobrará una tasa y, como esto implica otro paso, la transacción tardará más.

Veamos el siguiente ejemplo:

Los cambios entre euros y dólares son frecuentes. Esto significa que es probable que los bancos tengan una comunicación directa. Cuando se realizan pagos transfronterizos en estas monedas, normalmente solo habrá un intermediario.

Monedas como el zloty polaco y el leu rumano se intercambian con menos frecuencia. Esto significa que puede que los bancos no se comuniquen directamente. Cuando esto se produce, los pagos transfronterizos pasan a través de más bancos corresponsales. Cada banco corresponsal tendrá sus propios procedimientos que implican tiempo y dinero. Esto se traduce en un incremento del coste de la transacción, que finalmente deberéis asumir tú y el cliente.

Veamos el siguiente ejemplo. Hay tres bancos corresponsales implicados, cada uno carga una tasa y añade un retraso extra:

Cada banco cobrará el procesamiento y las tasas de cambio de moneda. También realizará comprobaciones legales, como requisitos de delitos financieros y actualiza el balance de cada cuenta. Teniendo en cuenta que cada banco realizará estos procesos durante su horario de oficina habitual, esto puede alargar considerablemente el tiempo para realizar los trámites.

Monederos electrónicos

Los monederos electrónicos, o e wallets, como PayPal, Apple Pay y Google Pay permiten a los usuarios almacenar las tarjetas de pago que elijan, para poder pagar bienes y servicios.

Algunas carteras digitales permiten pedidos transfronterizos en varias monedas. Es decir, un cliente en los Países Bajos puede comprar a tu empresa de e-commerce en España utilizando su cuenta de Apple Pay. Una vez procesado el pago, los fondos se transferirán a la cuenta bancaria de tu empresa y el proceso se clasifica como pago internacional.

Tendencias en los pagos internacionales

Durante los últimos años, los cambios en los pagos internacionales han sido más importantes y frecuentes. De la demanda de los consumidores al incremento del comercio en mercados emergentes o el aumento de pagos transfronterizos, los especialistas tienen muchos aspectos a tener en cuenta.

Tendencia 1: La evolución de la demanda de los consumidores

Los pagos internacionales se producen con más frecuencia. El incremento en la demanda ha actuado como catalizador de un número creciente de opciones en el mercado de los pagos transfronterizos. Los clientes están menos dispuestos a pagar servicios bancarios costosos y esperan que los pagos internacionales sean rápidos, seguros e intuitivos.

Los proveedores de servicios de pagos satisfacen la demanda ofreciendo soluciones de pagos internacionales más parecidas a las transacciones nacionales. Muchos bancos tradicionales tienen problemas para estar a la altura.

📚Más información: Fintech frente a los bancos tradicionales:¿Competencia o colaboración?

Tendencia 2: Incremento del comercio en mercados emergentes

Aunque el Brexit y las tensiones comerciales de Estados Unidos podrían restringir el crecimiento de los pagos internacionales, los mercados en desarrollo en África, América Latina y Asia tendrán el efecto contrario. Es probable que iniciativas como el Área Continental Africana de Libre Comercio y la Iniciativa de la Franja y de la Ruta estimulen más el mercado.

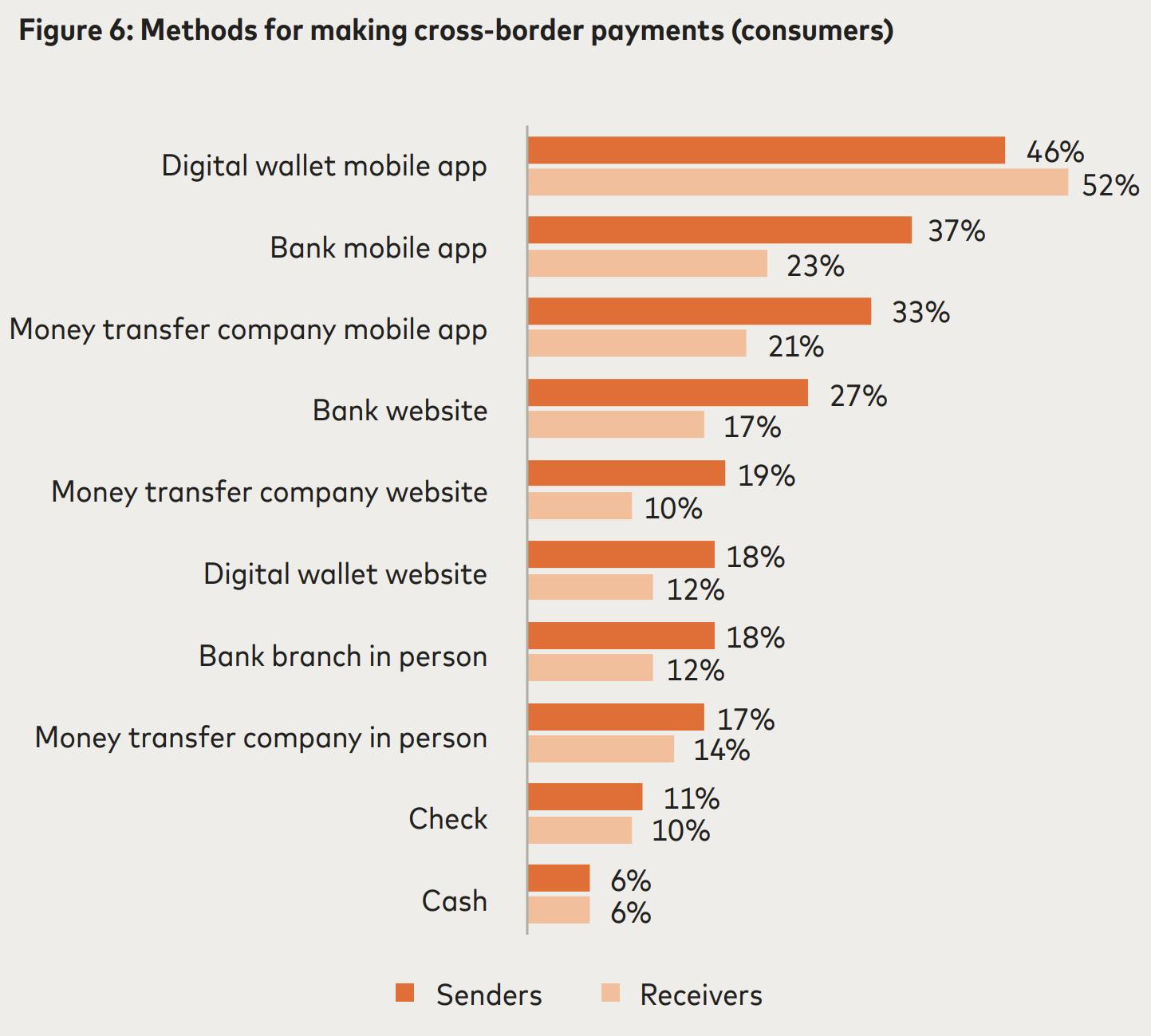

Tendencia 3: Disponibilidad de teléfonos móviles y ePayments

«Imagina poder gestionar todas tus necesidades financieras con tu teléfono». Si alguien lo hubiera dicho hace unos años, nadie lo habría tomado en serio, pero actualmente, los servicios de banca y ePayments (los pagos electrónicos) están disponibles en la mayoría de smartphones.

Según Bloomberg, el mercado de carteras móviles se espera que tenga un valor de 16,2 billones de dólares en 2031. La inclusión de monedas extranjeras en las carteras digitales significa que esta tendencia es probable que también afecte a los pagos internacionales.

📚Más información: 8 tendencias determinantes para el futuro de los pagos online y el e-commerce

Tendencia 4: Un incremento de especialistas

Retrasos, altos costes y la falta de transparencia eran problemas evidentes en los pagos internacionales. Para contrarrestarlos y sacar el máximo provecho de las tendencias anteriores, dos grupos de especialistas transfronterizos retaron a los implicados con modelos empresariales innovadores.

Estos especialistas se llaman operadores de transferencias monetarias habilitadas digitalmente y redes back-end.

- Operadores de transferencias monetarias habilitadas digitalmente. Tratando directamente con tu empresa o un consumidor, estos especialistas ofrecen pagos internacionales digitales. Para monedas con muchos compradores y vendedores como el EUR o el USD, estos proveedores normalmente establecen relaciones bancarias directas. En los mercados emergentes, establecer una cuenta bancaria internacional puede ser complicado. En su lugar, los operadores de transferencias monetarias habilitadas digitalmente a menudo cuentan con partners, como las redes back-end.

- Redes back-end. En vez de establecer una relación directa con el emisor o la parte receptora, estos especialistas se asocian con bancos locales y métodos de pago alternativos. Esto hace que el intercambio de información sea más rápido, fácil y transparente para los pagos internacionales.

Tipos de pagos internacionales

Existen cuatro áreas de transacción que conforman los pagos transfronterizos:

- De empresa a consumidor (B2C) Incluyen salarios y pago de intereses.

- De consumidor a empresa (C2B) Como los gastos turísticos y los clientes que pagan a través de un sitio de e-commerce.

- De empresa a empresa (B2B) Como el título sugiere, cualquier transacción de una empresa a otra. Suponen la parte más importante del mercado de pagos internacionales.

- De consumidor a consumidor (C2C) Incluye el apoyo a menores o familiares que están en otro país, el pago de préstamos, etc.

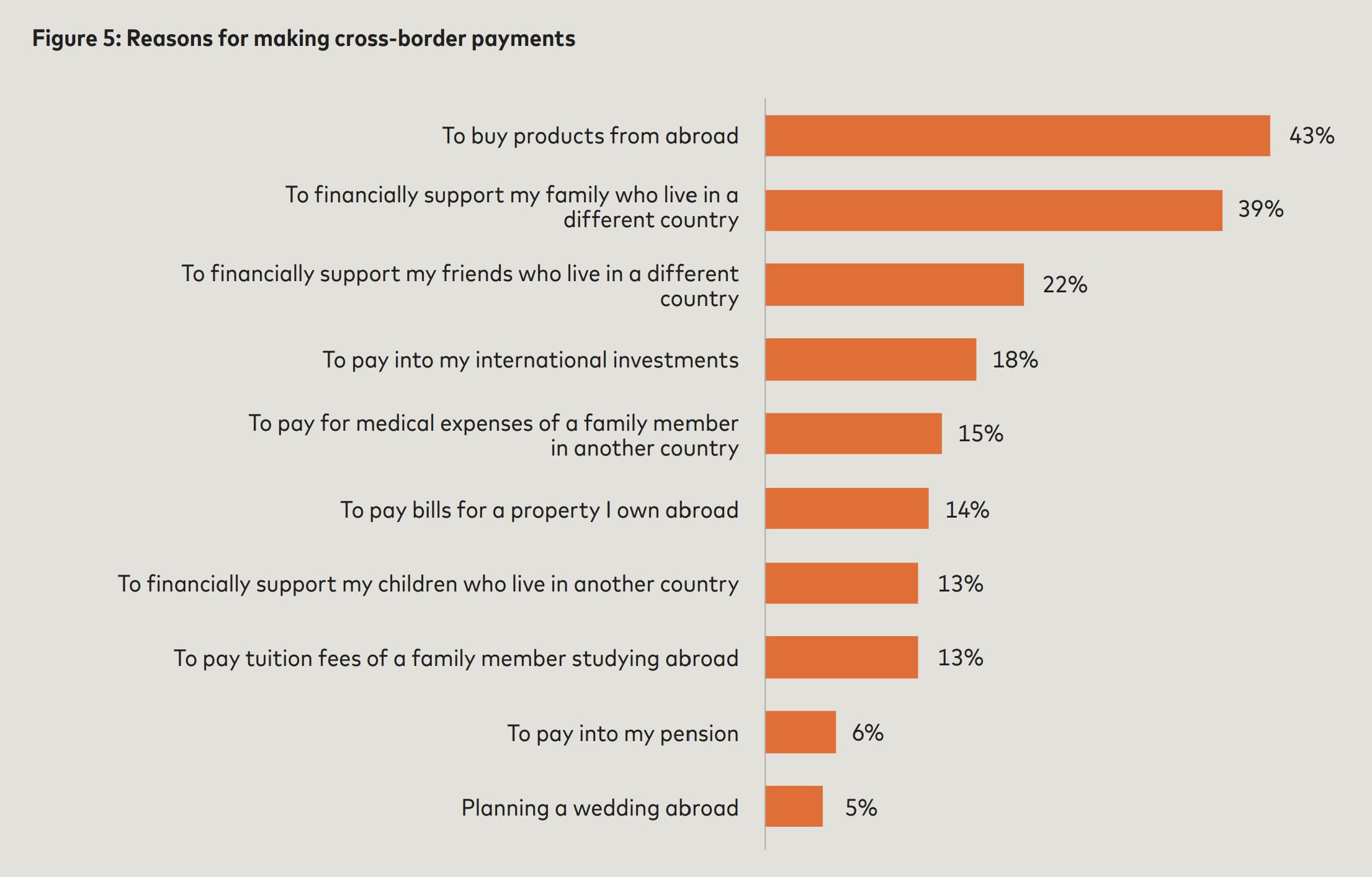

El informe de pagos sin fronteras 2022 de Mastercard nos da una información más amplia de para qué utilizan los consumidores los pagos internacionales.

Ventajas de aceptar pagos internacionales

Comprar productos del extranjero es la principal razón de que los clientes realicen pagos transfronterizos. El mercado está creciendo, pero todavía hay retos. Vamos a analizar en detalle por qué vale la pena superarlos.

Haz que tu empresa crezca internacionalmente

Aceptar pagos internacionales te permite llegar a más clientes en más regiones. Si aceptas varias monedas y permites a los clientes pagar con sus métodos de pago locales preferidos, como iDEAL, un método de transferencias bancarias popular en los Países Bajos, atraerás a una base de clientes internacional más amplia.

De hecho, si analizamos el ejemplo de vender un producto desde una empresa de e-commerce española a consumidores de los Países Bajos, aceptar pagos internacionales te ayudará a llegar a más clientes en un país que según Statista ocupa el quinto lugar de Europa de uso de compra al detalle en línea. Y más del 80 % de los clientes holandeses de 16 a 75 años afirma que utilizó e-commerce en 2019.

Experiencia de cliente mejorada

Mejora la experiencia del cliente Ofrecer más tipos de pagos mejorará la experiencia del cliente. Esto es especialmente verdad si ofreces la posibilidad de pagar mediante métodos de pago locales.

Otra ventaja es eliminar la carga de las tasas de cambio de moneda (FX) de tu cliente. Si se gestiona bien, puedes ahorrar dinero y ahorrar dinero a tu cliente. Utilizando una cuenta de varias monedas tendrás la capacidad de realizar conversiones cuando el tipo de cambio sea óptimo.

Mayor seguridad de pago

Un solo fallo de seguridad destruiría tu reputación. Los proveedores de servicios de pagos (PSP) que incluyen seguridad de nivel 1 PCI DSS integrada y cumplimiento de pagos mantienen los pagos internacionales seguros para ti y para tus clientes.

Trabaja con personal internacional y autónomos

Los pagos internacionales hacen que los pagos a los trabajadores internacionales sea mucho más fácil. Algunos empleados deben estar ubicados físicamente en el mismo sitio que tú, aunque muchos trabajos se pueden realizar de forma remota. A medida que los pagos internacionales se hacen más fáciles, transparentes y económicos, las barreras para contratar internacionalmente bajan sustancialmente.

Retos que plantean los pagos internacionales

Como hemos mencionado anteriormente, los pagos internacionales todavía plantean algunos retos. Hemos hablado brevemente de ellos, pero vamos a analizarlos en más profundidad:

Costes

Con los métodos tradicionales (como transferencias bancarias), los pagos transfronterizos pueden costar hasta 10 veces más que los pagos nacionales. Para algunas empresas y consumidores, podría ser la diferencia entre hacer negocio o no en un país determinado.

Dicho esto, los PSP y proveedores alternativos encuentran formas para reducir costes.

Velocidad

Has visto que algunas transacciones tienen que pasar por múltiples intermediarios antes de finalizar, lo que provoca retrasos en la transacción. Con un procesamiento complejo de comprobaciones de cumplimiento y formatos de datos fragmentados, los procesos automatizados son difíciles de configurar.

Una vez más, los PSP y las redes back-end reducen esta carga garantizando que tú y tus clientes no os tengáis que enfrentar a estos retos.

Acceso

Cada vez hay más disruptores que realizan cambios para ayudar a las empresas como la tuya a aceptar pagos internacionales, pero existen barreras significativas que las nuevas empresas que quieren entrar en el mercado deben superar. Cuanta más competencia haya, mejor será para ti.

Transparencia

Tecnología antigua, varios estándares de cumplimiento, largas cadenas de transacciones, y muchos otros retos mencionados anteriormente también afectan a la transparencia. Es difícil saber qué pasa en cada fase del proceso, lo que implica que puede que nos perdamos algo.

Fraude en los pagos

Los fraudes en los pagos internacionales están subiendo. Según la última edición de PYMNTS y Worldpay Global B2B Payments Playbook, con más personas trabajando de forma remota, las empresas tienen dificultades para mantener la protección ante las amenazas de seguridad cibernética. Los delincuentes lo han aprovechado y hasta el 60 % de las empresas de Estados Unidos y el Reino Unido han sufrido fraude internacional.

Vamos a ver los tres tipos de fraude habituales que son más prevalentes:

- Fraude con las devoluciones. Los infractores compran artículos reales con dinero robado. Los envían a trabajadores o empleados autónomos que creen que actúan correctamente cambiando la marca y enviándolos. A menudo, las personas que realizan las devoluciones no se dan cuenta de que están haciendo algo ilegal.

- Fraude con las facturas. Los criminales cibernéticos fingen ser vendedores y facturan trabajos que nunca se realizaron. Las víctimas a menudo no se dan cuenta de lo que está pasando hasta que el vendedor real envía una factura por el mismo trabajo. Cuando se dan cuenta, el dinero ya se ha blanqueado en una cuenta extranjera.

- Fraude de capital. Los estafadores fingen ser empresas aseguradoras o inversoras para engañar a los responsables de las empresas para que envíen dinero como parte de un compromiso de inversión inexistente.

Mejoras en los pagos internacionales

Los retos a los que se enfrentan los pagos internacionales no pasan desapercibidos. El G20 (19 de los países más ricos del mundo y la UE) convirtieron la mejora de los pagos transfronterizos en una prioridad en 2020. Establecieron un proceso de tres fases para mejorar el coste, la velocidad, la transparencia y el acceso. Para simplificarlo, las tres fases son las siguientes:

- Fase 1. Evaluación de los acuerdos existentes de pagos internacionales y los retos y fricciones identificadas

- Fase 2. Desarrollo de 19 elementos básicos para solventar las fricciones identificadas en la fase 1

- Fase 3. Desarrollo de una hoja de ruta para ejecutar los elementos básicos creados en la fase 2

ISO 20022 y los pagos internacionales

ISO 20022 es un estándar de mensajería financiera con muchos datos y altamente estructurado. Sostendrá el 80 % de volúmenes de transacciones y el 87 % del valor de las transacciones globalmente en 2025. SWIFT y el Banco Central Europeo trabajarán con ISO 20022 en noviembre de 2022.

¿Por qué es importante?

Un lenguaje y un modelo común para los datos de pagos se traduce en pagos más rápidos y de mejor calidad para todo el mundo. También se traduce en más transparencia y con tantas instituciones implicadas, creará un proceso de cumplimiento más preciso, mejor seguridad y prevención del fraude.

Teniendo en cuenta que los retos más importantes en los pagos internacionales son el coste, la velocidad ,el acceso, la transparencia y el fraude en los pagos, ISO 20022 será una gran parte de la solución.

¿Qué significa para ti? Ahora es un buen momento para pensar en los pagos transfronterizos. Puedes aprovechar todas sus ventajas y esperar un futuro donde los retos serán más fáciles de superar.

Pagos internacionales, ¿y ahora qué?

Si tienes clientes internacionales, es importante aceptar pagos desde su país. Ahora que ya sabes qué son, las tendencias actuales, las ventajas, los retos y las posibilidades futuras, ha llegado el momento de establecer el sistema de pagos adecuado para tu empresa.

Elige una pasarela de pagos que te permita aceptar una variedad de métodos de pago locales populares de una única pasarela en vez de tener que establecer métodos locales en todos los países donde quieras vender. Empieza con MONEI hoy mismo.

Alexis Damen

Alexis Damen es una ex-comerciante de Shopify convertida en experta del marketing de contenidos. Aquí, analiza temas complejos sobre pagos, comercio electrónico y ventas para ayudarte a tener éxito (con MONEI como tu socio de pagos, por supuesto).