Banca tradicional vs fintech ¿Competidores o complementarios?

Image source: Fintech Magazine

Durante años, los consumidores han tolerado el retraso tecnológico en los servicios de los bancos tradicionales. Pero con el auge del fintech, se encuentran luchando por mantenerse al día y ofrecer a los clientes la innovación que anhelan. La pregunta es, ¿será fintech vs bancos tradicionales? ¿O pueden unir fuerzas para desarrollar los servicios financieros que buscan los consumidores?

Según Statista, el panorama mundial de la tecnología financiera en 2025 siguió estando dominado por América del Norte, con más de 12 500 empresas de tecnología financiera. Europa seguirá siendo el segundo centro fintech más grande, con cerca de 10 000 empresas, mientras que Asia-Pacífico albergará 6795 fintechs. El sector se ha expandido de forma constante entre 2008 y 2025, pero el ritmo de creación de nuevas fintechs se ralentizó después de 2021.

El sector Fintech es una fuente de crecimiento importante dentro de la economía, según McKinsey. En toda Europa, las empresas de fintech han generado aproximadamente 134.000 empleos. Las fintechs europeas han crecido de manera significativa y están contratando, mientras los bancos europeos tradicionales van reduciendo sus plantillas. Según Statista, el mercado de los pagos digitales debería alcanzar los 3.810 millones de usuarios antes de 2030.

Más allá de apoyar a las empresas locales y crear puestos de trabajo, la tecnología financiera se está convirtiendo en una importante fuerza económica en Europa. Se prevé que, para 2030, el sector alcance un valor aproximado de 190 000 millones de dólares, más de cinco veces su tamaño actual en 2021, lo que consolidará su creciente papel en la economía de la UE.

Los datos muestran que el sector fintech, que combina servicios financieros con nuevas tecnologías para ayudar a particulares y empresas con sus pagos y financiación, está en pleno auge. Pero ¿Las fintechs han llegado para quedarse?

En este artículo, analizaremos más de cerca el concepto fintech, las diferencias con la banca tradicional y el potencial de crecimiento del fintech.

Contenidos

- ¿Qué es una fintech?

- ¿Qué es un banco?

- ¿Qué explica el crecimiento del sector fintech?

- ¿El fintech ha llegado para quedarse?

- Casos de uso del mundo Fintech

- Fintech vs banca tradicional ¿Cuál es la diferencia?

- ¿Trabajarán juntos el fintech y la banca tradicional?

¿Qué es una fintech?

La palabra fintech es una combinación de "finanzas" y "tecnología". También llamado tecnofinanzas o sector tecnofinanciero, el término se utiliza para describir la nueva tecnología que tiene como objetivo automatizar y mejorar el uso y la entrega de productos y servicios financieros.

La technología fintech ayuda a los propietarios de negocios, empresas y consumidores a administrar fácilmente sus finanzas y procesos comerciales de forma digital. Por lo general, puedes acceder a través de tu ordenador u otros dispositivos, como un smartphone o una tableta.

El sector comenzó su desarrollo a finales de los años 1990, cuando surgieron las empresas de comercio electrónico e Internet. En el siglo XXI, esta tecnología se integró a los sistemas de backend de las instituciones financieras para digitalizar la banca.

Desde entonces, el fintech ha cambiado su enfoque hacia los servicios orientados al consumidor. Ahora se utiliza en varios sectores, incluida la banca minorista, la gestión de inversiones, la recaudación de fondos y organizaciones sin fines de lucro, la educación y los servicios financieros para particulares. Las criptomonedas como Bitcoin y stablecoins como EURM también son parte del desarrollo del fintech.

🎓Encuentra más definiciones en nuestro glosario del sector de los pagos.

¿Qué es un banco?

Un banco tradicional es una institución financiera que tiene licencia para recibir depósitos y otorgar préstamos a personas y empresas. Algunos bancos también ofrecen otros servicios financieros como la gestión de patrimonio, las cajas de seguridad y el cambio de divisas.

Existen tres tipos de bancos: los bancos corporativos, los bancos minoristas y los bancos de inversión. En la mayoría de los países están regulados por un banco central o el gobierno nacional.

¿Qué explica el crecimiento del sector fintech?

La demanda de los consumidores de experiencias bancarias digitales flexibles sigue acelerándose a nivel mundial y en Europa. En todo el mundo, aproximadamente 3.600 millones de personas utilizan actualmente la banca en línea, y los canales digitales representan alrededor del 77 % de las interacciones bancarias a través de plataformas móviles y en línea. En la UE, más del 70 % de los usuarios de Internet utilizan servicios de banca en línea, con altas tasas de adopción en países como Dinamarca (98 %) y los Países Bajos (97 %). Más allá del uso básico, las encuestas muestran que la mayoría de los consumidores acceden a los canales digitales a diario y dan prioridad a las experiencias personalizadas y adaptadas a los dispositivos móviles, lo que convierte los recorridos digitales en un factor fundamental a la hora de elegir e interactuar con los servicios financieros.

Para satisfacer la demanda de los clientes en términos de velocidad, eficiencia y experiencia de usuario, los proveedores financieros deben integrar la tecnología en sus servicios. Esto les permitirá ofrecer la experiencia ágil que los consumidores esperan. Si los gigantes minoristas como Amazon permiten que los clientes completen una compra en segundos, abrir una nueva cuenta bancaria no debería requerir una reunión cara a cara.

Los servicios fintech reducen la brecha entre lo que ofrecen los bancos tradicionales y lo que espera el consumidor moderno. Este sector está experimentado un crecimiento masivo.

El mercado global de tecnología financiera estaba valorado en 127 660 millones de dólares en 2018 y ahora ronda los 209 700 millones de dólares.

The fintech market is expected to surpass $644 billion by 2029, at an annual growth rate of 25.18%.

¿El fintech ha llegado para quedarse?

El sector fintech representa el futuro de las instituciones bancarias y financieras.

Los bancos tradicionales han evolucionado drásticamente en su forma de operar gracias a tecnologías de nueva generación como el aprendizaje automático, la inteligencia artificial y el análisis de datos. Los bancos también han comenzado a adquirir startups fintech para ampliar su oferta. Además, los programas de aceleración de startups fintech están ganando popularidad, algunos de ellos gestionados por grandes bancos como ING y JPMorgan.

La competencia es intensa, por lo que algunas fintech prosperarán mientras que otras podrían tener dificultades para mantenerse a flote. Pero esto presenta una oportunidad para que las startups y los bancos tradicionales se alíen para adapten rápidamente al nuevo mundo digital.

Casos de uso del mundo Fintech

Aplicaciones móvil, software, y otras tecnologías financieras automatizan y mejoran los métodos convencionales de la finanza para negocios y consumidores.

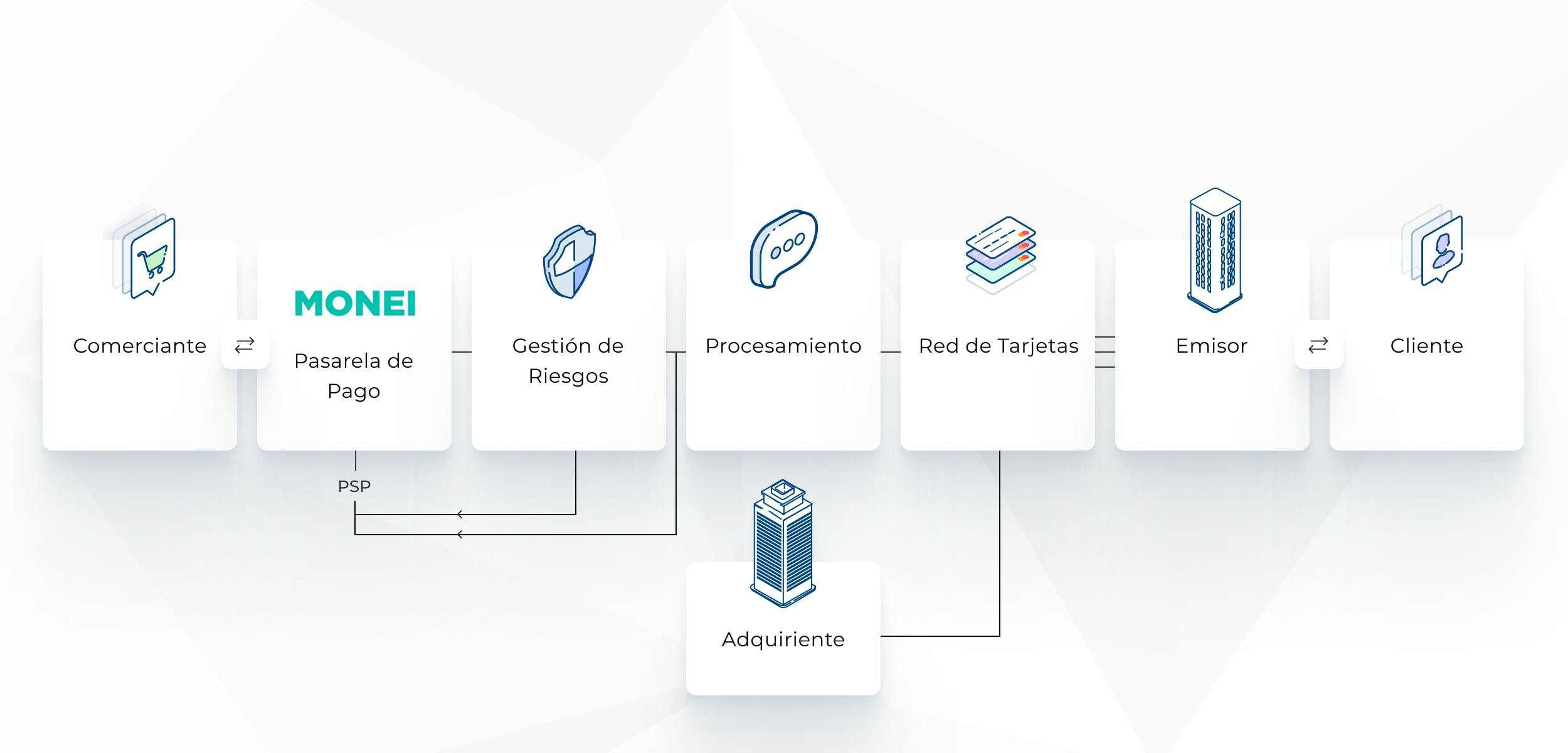

Pasarela de pagos online

Las pasarelas de pago online son proveedores de servicios de pago (PSP) que ayudan a las empresas de comercio electrónico a aceptar pagos a través de sus tiendas en línea. Se integran con plataformas de comercio electrónico o sitios web personalizados mediante una API de pagos.

No se debe confundir con un procesador de pagos: las pasarelas de pagos trabajan con los procesadores además de otros actores como las redes de tarjetas bancarias, o los emisores y adquirentes.

Para simplificar, una pasarela de pagos es una infraestructura segura que permite a los comerciantes aceptar pagos online de sus clientes.

Dependiendo de la pasarela de pagos, también podrás disfrutar de opciones como manejar un gran número de métodos de pago online desde un mismo cuadro de mandos, la personalización de la página de pago, el envío de enlaces de pago, la configuración de reglas de enrutamiento de pagos (también conocido como orquestación de pagos), y más.

💡CONSEJO: Utiliza MONEI para gestionar tus opciones de pagos omnicanal desde una sola plataforma. Alcanza más gente, mejora tus procesos de pagos, e incrementa tus ventas aceptando más métodos de pago alternativos y locales en tu tienda online.

Aplicaciones de pago con móvil

Las aplicaciones para cobrar con móvil permiten a los comerciantes aceptar pagos desde cualquier logar desde un dispositivo móvil: la solución perfecta para botigas, negocios de e-commerce que experimenten con proyectos multicanal, restaurantes o proveedores de servicios.

- Tiendas físicas pueden utilizar apps de pago para equipar todos los empleados de sus botigas con un TPV móvil (mPOS) — sin tener que invertir en hardware — para que cobren a los potenciales clientes en toda la tienda.

- Comerciantes online que participen en eventos puntuales o pop-up shops pueden descargar su aplicación de pago con móvil para aceptar pagos con su propio smartphone.

- Restaurantes pueden cobrar fácilmente a sus clientes con un móvil o tablet y evitar los costes elevados de un datáfono, así como los cortes de red, la corta vida de las baterías.

- Proveedores de servicios o autónomos pueden ahorrarse el proceso de creación y envío de facturas online, utilizando una app de pagos para recibir pagos en persona en cuanto el servicio se ha entregado.

Las aplicaciones para cobrar pagos con el móvil y otros TPV móviles ofrecen las mismas funcionalidades que un TPV clásico pero son portátiles e inalámbricos.

💡CONSEJO: MONEI Pay te permite aceptar pagos y gestionar tu negocio desde cualquier lugar. Todo lo que necesitas es un móvil para procesar pagos contactless con tarjetas, Google Pay, Apple Pay, o Bizum desde cualquier sitio. Ya están disponibles Tap to Pay (iPhone) y Tap to Phone (Android).

Asesoramiento financiero y gestión de inversiones.

Las fintech también han hecho que la inversión sea más accesible y asequible para un público más amplio. Plataformas como Robinhood y eToro permiten a los usuarios empezar a invertir con pequeñas cantidades y beneficiarse de información automatizada y basada en algoritmos a un coste menor. Mientras que los bancos tradicionales siguen prestando servicio a los clientes que buscan asesoramiento humano para estrategias financieras complejas, las plataformas fintech han democratizado la gestión de inversiones dando prioridad a la facilidad de uso, el acceso digital y la inversión de nivel básico.

Financiación alternativa y préstamos

La tecnología financiera ha transformado el acceso al crédito, especialmente para las personas y las empresas que históricamente se han enfrentado a barreras con los bancos tradicionales. Mediante el uso de modelos basados en datos, algoritmos avanzados y fuentes de datos alternativas, plataformas como LendingClub y Funding Circle pueden evaluar la solvencia de forma más eficiente y tomar decisiones de préstamo más rápidas. La tecnología financiera también ha ampliado las opciones de financiación a través de modelos como los préstamos entre particulares y la financiación colectiva, que ofrecen una mayor flexibilidad en comparación con los bancos tradicionales, que suelen tener ciclos de aprobación más largos y requisitos de préstamo más estrictos.

Fintech vs banca tradicional ¿Cuál es la diferencia?

Ambos tienen como objetivo brindar servicios financieros integrales a los consumidores, esa es realmente la única similitud.

Las empresas fintech se consideran los mayores competidores de los bancos. El sistema financiero en el que se basan los bancos hoy en día se compone de algunas prácticas y procedimientos muy tradicionales y anticuados. A menudo le falta velocidad y agilidad. A medida que las exigencias de los consumidores aumentan en este sentido, van buscando soluciones financieras que satisfagan mejor sus necesidades.

Cuando se trata de innovación y avances, los bancos tradicionales se están quedando atrás y las empresas fintech están dando un paso al frente. Quizás controlen por ahora una pequeña parte del sistema bancario mundial, pero los consumidores optan cada vez más por utilizarlas como sustituto de los bancos.

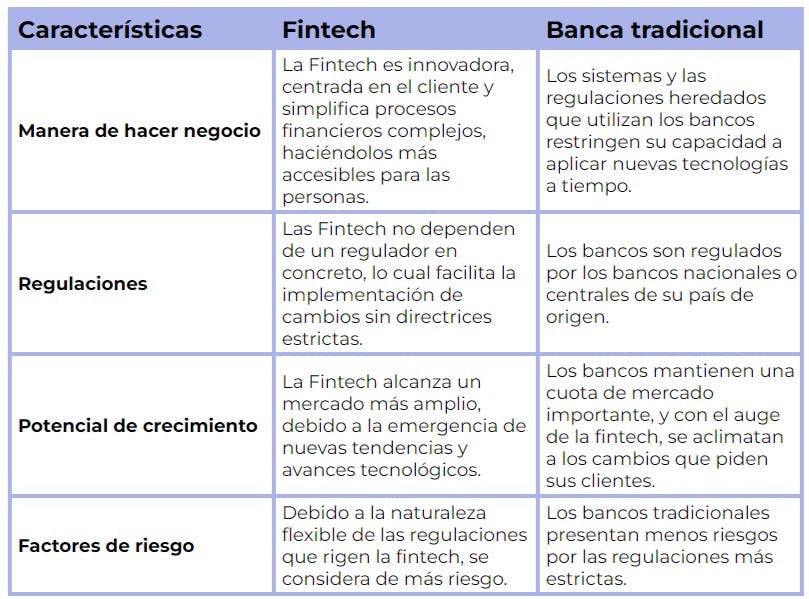

Las diferencias entre fintech y banca tradicional se pueden dividir en cuatro categorías:

- La manera de hacer negocio

- Las regulaciones

- El potencial de crecimiento

- Los factores de riesgo

1. La manera de hacer negocio

Tanto los bancos tradicionales como las empresas fintech prestan servicios financieros, pero operan con modelos de negocio muy diferentes.

Estructura y función

Las fintech se basan en infraestructuras modernas y ágiles, sin la carga de los sistemas heredados, lo que les facilita innovar, adaptarse y reconstruir los procesos que ya no funcionan. Sus estructuras organizativas más planas y su menor carga regulatoria les permiten moverse con rapidez y responder a las necesidades de los clientes en tiempo real. Los bancos tradicionales, por el contrario, dependen de una infraestructura heredada compleja y de procesos rígidos, lo que ralentiza el cambio y hace que la innovación sea más difícil y costosa.

Experiencia del cliente

Estas diferencias estructurales influyen directamente en la experiencia del cliente. Las empresas fintech están diseñadas para dar prioridad a lo digital y ser accesibles, lo que permite a los clientes abrir cuentas, realizar transacciones y gestionar sus finanzas de forma remota, a menudo a través de una aplicación móvil, sin necesidad de acudir a una oficina física. Los servicios suelen estar disponibles las 24 horas del día, los 7 días de la semana, con una incorporación más rápida, una mejor comunicación y un mayor énfasis en la usabilidad y la comodidad. Muchos bancos tradicionales siguen exigiendo visitas presenciales para servicios clave y carecen de las herramientas de verificación de identidad digital necesarias para ofrecer una experiencia totalmente remota, lo que genera una mayor fricción para los clientes.

Tecnología

La tecnología es el factor clave que permite la rapidez y eficiencia de las fintech. Al aprovechar la inteligencia artificial, el aprendizaje automático, la automatización, el big data y la computación en la nube, las fintech pueden ofrecer servicios más rápidos, personalizados y fiables, con menos errores. Sin embargo, los bancos tradicionales siguen operando con sistemas heredados de hace décadas que dan soporte a todo, desde la creación de cuentas hasta el procesamiento de transacciones. Estos sistemas son difíciles de integrar o actualizar, lo que limita la capacidad de los bancos para lanzar nuevos productos, adoptar tecnologías emergentes o mejorar la experiencia general del cliente al mismo ritmo que las fintech.

Eficiencia operativa y costes

Al no necesitar una amplia red de sucursales físicas ni una gran plantilla, las fintech pueden funcionar con unos gastos generales significativamente menores, lo que a menudo les permite ofrecer servicios a una fracción del coste de los bancos tradicionales. En muchos casos, estos ahorros se trasladan directamente a los clientes, lo que hace que las soluciones fintech resulten especialmente atractivas para las generaciones más jóvenes y las que dan prioridad a lo digital.

💡Lee también:

- ¿Qué es un facilitador de pagos?

- 10 tendencias determinantes para el futuro de los pagos online y el e-commerce

2. Regulaciones

Cada institución financiera está regulada de una forma u otra para la seguridad de sus clientes. Pero el fintech es generalmente más indulgente y flexible y los bancos son más estrictos.

Las empresas fintech no tienen un regulador específico. Esta es una de las razones por las que han surgido tantas startups fintech. Sin una regulación estricta, estas empresas pueden realizar cambios en sus negocios y hacer lo que quieran sin supervisión. Si bien esto facilita que las startups fintech trabajen más rápido y se adapten a las necesidades de sus usuarios, algunos consideran que el sector es arriesgado. Dependiendo del país, las autoridades regulan los negocios fintech. Y algunas empresas optan por estar más reguladas o cumplir más con la normativa para que sus clientes se sientan más seguros.

Los bancos tradicionales están regulados por los bancos nacionales o centrales de su país de origen. Los organismos reguladores exigen a los bancos que cumplan los requisitos legales, las restricciones y las directrices diseñadas para proteger el dinero de los ciudadanos. Las regulaciones bancarias se utilizan para garantizar la transparencia entre las instituciones financieras y sus clientes.

3. Potencial de crecimiento

Al comparar dos sectores, el crecimiento es un factor clave. Tanto los bancos tradicionales como las empresas fintech tienen potencial de crecimiento en función de diferentes aspectos.

Como se ha mencionado anteriormente, se espera que el mercado fintech crezca más de un 25 % cada año, superando los 644 000 millones de dólares en 2029. Sin embargo, esto no significa que los bancos vayan a desaparecer. Los bancos tradicionales han mantenido su cuota de mercado y, a medida que crece la tecnología financiera, se están adaptando a los cambios en las necesidades de los consumidores. Esto incluye la adopción de características de la tecnología financiera como la seguridad digital, los pagos móviles y los préstamos entre particulares, que permiten a los clientes pedir préstamos a una persona o a un grupo de personas.

4. Factores de riesgo

Debido a la naturaleza flexible de las regulaciones fintech, la industria se considera más arriesgada. Pero la gente sigue utilizándola porque ofrece una experiencia más rápida, menos costosa, más innovadora y muy fácil de usar. Además de funciones adicionales que no están disponibles en los bancos tradicionales.

Por supuesto, unas regulaciones más estrictas reducen el riesgo, lo que convierte a los bancos tradicionales en la opción menos arriesgada. Pero si quieres seguir siendo competitivo, llegar a más personas y ofrecer una mejor experiencia al cliente, es esencial utilizar la tecnología financiera. Solo asegúrate de utilizar una aplicación o un servicio conocido y, si es necesario, que cumpla con la normativa. Por ejemplo, nuestra pasarela de pago debe cumplir con la normativa PCI DSS para garantizar que tanto los datos de los comerciantes como los de los consumidores se traten de forma segura durante el procesamiento de las tarjetas de crédito.

Las normativas de cumplimiento varían según el sector, dependiendo de las operaciones de la fintech.

¿Trabajarán juntos el fintech y la banca tradicional?

Tanto las empresas de fintech como los bancos tradicionales actúan como intermediarios financieros. Los bancos han estado en el negocio durante cientos de años, pero ahora necesitan realizar cambios radicales para satisfacer las necesidades de los clientes.

Tecnológicamente hablando, las fintech brindan a los usuarios funciones más avanzadas y casi todos los mismos servicios que ofrecen los bancos tradicionales. Entonces, ¿cómo es su relación ahora? ¿Y cómo evolucionará en el futuro?

No podemos esperar que la gente cambie completamente de los bancos a las fintech. Pero si las fintech y los bancos pueden cooperar y colaborar, ambos tendrán un mayor impacto. Hay ventajas inmediatas para ambas partes si las dos pueden asociarse.

Los bancos tradicionales se benefician de la innovación y la agilidad de las fintech. Y aumentan la confianza en la tecnología financiera debido a décadas de lealtad de los clientes, el tamaño de la empresa y una red establecida.

Algunas ventajas de la colaboración entre fintech y bancos tradicionales:

- En comparación con las fintech, los bancos tienen depósitos mucho mayores. Las alianzas facilitan a los bancos la creación de mejores sistemas financieros.

- Si el sector fintech colabora con los bancos, estarán regulados por los mismos institutos gubernamentales que pueden ayudar a generar confianza.

- El sistema financiero en general mejorará debido a la tecnología avanzada que las fintech pueden aportar a la banca.

Para satisfacer las demandas tecnológicas que tienen los consumidores hoy en día, los bancos están adoptando funciones de fintech para mejorar la experiencia del usuario. A medida que todo el sistema financiero continúa evolucionando, la asignación de recursos para la agilidad digital es cada vez más una prioridad para los bancos. Una situación de beneficio mutuo para ambos son las asociaciones a largo plazo que combinan la innovación (fintech) y el apoyo y la confianza (bancos) para construir el sector para el futuro digital.

Quizás te interese:

- Comercio omnicanal: Ventajas, consejos y ejemplos reales de éxitos de marcas

- 8 ventajas importantes de los pagos móviles

- Los 4 mejores e-wallets para tu tienda online y sus beneficios para el e-commerce

- ¿Qué son los métodos de pago alternativos? [Guía rápida]

- Glosario de Pagos Digitales y Físicos: Todas las Definiciones

Fuentes mencionadas:

- Europe’s fintech opportunity - McKinsey

- Payments - Worldwide - Statista

- The Power of FinTech: Boosting Innovation and Growth in the EU Economy - European Fintech Association

- Online Banking Usage Statistics 2026 - CoinLaw

- Digitalisation in Europe – 2025 edition - Eurostat

- Mobile banking trends 2026 and beyond - SBS

- List of Fintech Startup Accelerators and Incubators in Europe - Fintech News

Última verificación de las fuentes: 25/01/2026

Preguntas frecuentes

¿Qué es más rentable para un comerciante: las empresas de tecnología financiera o los bancos tradicionales?

En general, las empresas de tecnología financiera suelen ser más rentables. Tienen menos gastos generales debido a su falta de infraestructura física, lo que puede traducirse en comisiones más bajas por sus servicios. Sin embargo, el coste puede variar en función de los servicios específicos que utilices y de las condiciones de tu acuerdo.

¿Cómo se comparan la velocidad y la eficiencia de los servicios entre las fintech y los bancos tradicionales?

Las fintech suelen ser más rápidas y eficientes. Sus servicios se basan en la tecnología y están automatizados, lo que suele traducirse en tiempos de transacción más rápidos, pagos instantáneos e informes en tiempo real. Los bancos tradicionales, aunque también ofrecen servicios en línea, pueden tener tiempos de procesamiento más lentos debido a su mayor escala y a su dependencia de sistemas heredados.

¿Qué ofrece un mejor servicio al cliente: las fintech o los bancos tradicionales?

Esto puede ser subjetivo y varía de una empresa a otra. Las fintech suelen tener interfaces más fáciles de usar y un servicio de atención al cliente 24 horas al día, 7 días a la semana. Los bancos tradicionales, por su parte, pueden ofrecer un servicio personalizado a través de gestores de relaciones, especialmente para clientes de alto valor.

¿Proporcionan más seguridad las fintech o los bancos tradicionales?

Ambos tipos de entidades financieras dan prioridad a la seguridad, pero pueden enfocarla de forma diferente. Los bancos tradicionales tienen años de experiencia en el manejo de datos financieros y cumplen con las normativas establecidas, mientras que las fintech suelen aprovechar tecnologías avanzadas como el cifrado y la tokenización para realizar pagos seguros. El nivel de seguridad puede depender en gran medida de la empresa concreta.

¿Tienen los servicios de las fintech la misma aceptación que los de los bancos tradicionales?

Aunque las empresas de tecnología financiera están creciendo rápidamente, los bancos tradicionales siguen teniendo una mayor aceptación debido a su larga reputación y confianza. Sin embargo, las soluciones tecnológicas están ganando popularidad, especialmente entre los más jóvenes y en regiones con menos infraestructura bancaria.

¿Pueden las fintech ofrecer todos los servicios que un banco tradicional puede ofrecer a un comerciante?

Las fintech ofrecen muchos, pero no todos, los servicios que puede ofrecer un banco tradicional. Por ejemplo, pueden gestionar transacciones en línea, conceder préstamos u ofrecer soluciones de pago para plataformas comerciales. Para servicios más complejos, como la financiación del comercio internacional o la gestión de patrimonios complejos, los bancos tradicionales siguen siendo las instituciones a las que acudir, pero a menudo se apoyan en empresas fintech para hacer estos servicios más eficientes.

¿En qué se diferencian las fintech y los bancos tradicionales en términos de innovación?

Las fintech suelen ser más ágiles e innovadoras. Aprovechan la tecnología para ofrecer soluciones únicas que los bancos tradicionales no ofrecen, como monederos móviles, pagos con códigos QR o transacciones con criptomonedas. Los bancos tradicionales, debido a su tamaño y a las restricciones normativas, pueden ser más lentos a la hora de innovar.

¿Cómo es la integración con mis operaciones comerciales en comparación con los bancos tradicionales?

Las soluciones fintech suelen ser más adaptables y pueden integrarse más fácilmente en sus operaciones comerciales existentes. Muchas ofrecen API que te permiten integrar sus servicios en tus propios sistemas.

¿Qué debería elegir como comerciante: una fintech o un banco tradicional?

Depende de tus necesidades específicas. Si valoras la rapidez, la innovación y la rentabilidad, una empresa de tecnología financiera puede ser una gran elección. Si valoras una larga reputación, un servicio personalizado y una amplia gama de servicios, entonces un banco tradicional podría ser mejor. Muchas empresas utilizan una combinación de ambos para obtener lo mejor de cada uno, y muchos bancos y fintechs se asocian para ofrecer una solución holística.

Alexis Damen

Alexis Damen es una ex-comerciante de Shopify convertida en experta del marketing de contenidos. Aquí, analiza temas complejos sobre pagos, comercio electrónico y ventas para ayudarte a tener éxito (con MONEI como tu socio de pagos, por supuesto).